年底,蔚来再被推上风口浪尖。

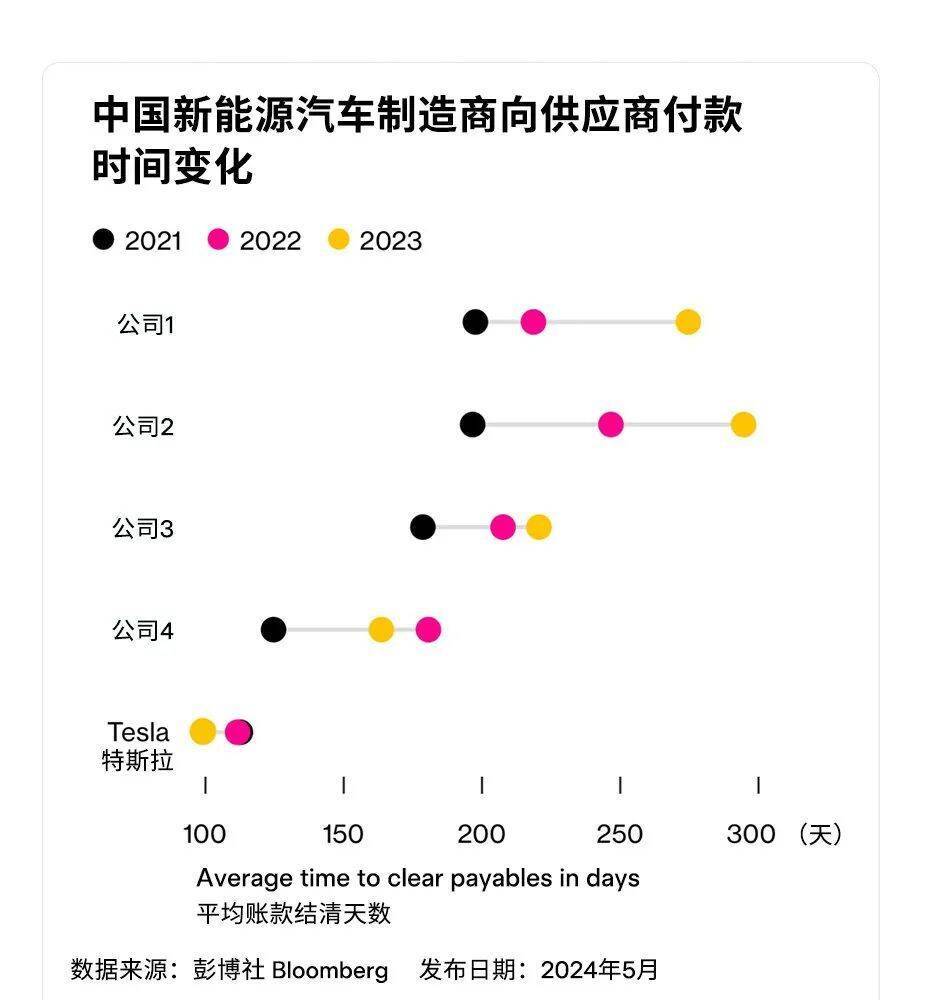

起因是,特斯拉副总裁陶琳发了一张车企向供应商付款的时间图,通过对比特斯拉与中国某四家新势力车企的付款周期,指出特斯拉的付款周期已缩短至90天左右,远低于中国友商。

这张图仅用“公司1、2、3、4”代指中国车企,但因一家车企的付款周期过长、接近300天,引发网友大量猜想。后被证实图中的这家公司是蔚来。

随后,《第一财经》发布了另一版引用Wind数据的2024年三季度付款周期,虽然数据与上图有出入,但特斯拉的付款周期仍是最短的,为64天;蔚来的付款周期仍排在前列,为194天。

答案确实有些出人意料,因为蔚来的车卖得并不便宜,市场普遍意味价格战打得越狠的车企,对供应商的压榨越厉害,没想到浓眉大眼的蔚来,对供应商的账期竟然如此之长。

自诞生以来,蔚来一直定位自己是新势力中的“BBA”,表面上对于降价从来显得不屑一顾,但暗地里为什么对供应商却如此抠门呢?

是没钱付给供应商吗?听上去很合理,今年前三季度,蔚来亏了153亿,7年来蔚来累计亏损已超千亿元。但诡异的是,最新财报显示蔚来在三季度的现金储备升至422亿元,相比二季度还增加了6亿元。

蔚来的账期之迷并不简单,水面之下,藏着更惊人的秘密。

账上有400多亿,就是不愿给

有网友拿着财报截图为蔚来辩驳。

蔚来2023年财报中提到:“对我们多数供应商的付款期限介乎30-90日之间。”但紧跟在后的一句话被许多人忽略了:“付款方式可能结合现金及应付票据。”

这里玩了文字游戏,蔚来认为给了供应商票据,就能算作“已结账”。但票据不等同于现金,只是“多长时间内会结账的承诺书”,也就是说,供应商等了90天,只等来一个承诺。蔚来财报中,2023年应付票据款约为156亿元,比应付贸易款还多,也印证了这一点。

拖款的一种可能性,是钱花在了别的地方。

比如小鹏汽车,2024年三季度营收同比增长18.4%、亏损同比收窄53.5%,收入和亏损同时改善,但账上现金却减少至357.5亿元,跟2023年的457亿元相差甚远,因为在稳定供应链方面的支出增加了,与大众合作、构建产线设备等重资产,比如在AI训练上就已经投了35亿元,因此暂时没办法给供应商回款。

但高效的供应链是能带来长远回报的,何小鹏也敢在财报电话会上直言:“四季度手上的现金能回到400亿水平。”

而蔚来拖款,表面上看,更符合另一种可能性——亏损导致无力支付。

今年三季度,蔚来又亏50.6亿元,这已连续第四个季度亏损超过50亿元。截至2024年三季度末,蔚来负债总额达879.2亿元,资产负债率达84.6%。其中,又有302亿元是欠供应商的钱。

更紧迫的问题是,中东资本在去年年底投资给蔚来的22亿美元(158亿人民币),已接近亏光。由于蔚来创始人李斌多次推翻自己立下的盈利 flag,中东资本已感到失望,后者还会不会继续投资,还挺悬。

但最大的矛盾点出现了——

蔚来账上是有钱的,而且是越来越有钱。蔚来在三季度的现金储备升至422亿元,相比二季度又多了6亿元;销量也回来了,三季度交付了6.2万辆、同比增长11.6%。

愣拽着400多亿,不愿给供应商钱,蔚来到底想干嘛?

或许,保住毛利率,才是蔚来的真正意图。

账上现金充裕,才能掌握更大的应对原材料价格波动能力、与供应商议价主动权,从而提升毛利率。

为什么蔚来执着于毛利率呢?因为毛利率与与品牌调性紧密关联。

虽然蔚来的汽车毛利率正在回升,今年一、二、三季度分别为9.2%、12.2%、13.1%。蔚来还预测,四季度的整车毛利率将实现15%。

但此水平在新势力梯队中仍是靠后的。今年三季度,理想的车辆毛利率为20.9%、小鹏为15.3%、小米为17.1%。而且,相较2021年一季度毛利率高达21.2%的辉煌时刻,如今的数据几乎是腰斩的。这映射出,蔚来的品牌调性正在下滑。

这对其他车企或许没有那么致命,比如小鹏,自从走了小米的路子,越接地气销量越好。但对蔚来而言,“豪华”一直是彰显自己与友商不同的最大区别,如果失去了豪华定位的光环,那么蔚来建立的品牌调性就会荡然无存,而更要命的问题是:

本来就持续陷入巨亏,如果一路走来的故事讲不通了,那么接下来又该如何继续融资如何卖车呢?

大家都不认了,蔚来还端着

蔚来一直很舍得在形象上砸钱。

2017年,蔚来ES8创始版发布,定价高达54.8万元。发布会举办期间,还用到了8架包机、60节高铁车厢、万人场馆等等,这阵仗放在今天也算得上顶奢。

“蔚来牛屋”(NIO House的谐音)也是典例。2017年,蔚来租下王府井东方广场3000平米空间开设“牛屋”,相传年租金近4000万元。“牛屋”内包含全系车型展示厅、咖啡区、儿童乐园、小型图书馆、共享办公室和演讲厅,提供给车主使用的产品也价格不菲,咖啡机是售价4-10万元的意大利金佰利,洗手间里的洗手液一瓶就要300多元。这样的“牛屋”,目前在全国有176家。

这些无疑都在加深品牌的高端形象,加之2017年前后中产消费能力较高,蔚来由此迅速圈到了一批忠实粉丝。曾有车主是这么形容蔚来:“如果能放下成见仔细去审视蔚来的业务框架和企业愿景,会看到星辰大海般的浪漫梦想。”

确实是李斌一直以来追求的,但伴随消费降级观念盛行、新能源市场竞争白热化,星辰大海失去了吸引力。

蔚来40-60万元的高端车型,已经卖不动了。

蔚来ES8的巅峰月销量是3349辆,后面一度降至93辆,最近两个月处于800多辆的水平;蔚来ET7的巅峰月销量是4349辆,2023年8月-2024年10月间,除了2024年6月销量超1千辆,其他时间都低于400辆;蔚来ES7的巅峰月销量是4897辆,2024年10月只卖出了12辆……

2023年年末,在亏损仍未见明显收窄、大规模裁员等多方质疑下,蔚来不得不施展缓兵之计,提前一年亮相了要2025年才交付的ET9车型,以此增强外部信心。

但ET9没有帮到蔚来,反而因80万元的定价激起了更大争议,不少网友直言:“80万我买奔驰它会替我说话,80万买个蔚来我还得替它说话。”

尽管在大众心中早就不值这个价了,但蔚来还在端着,一是因为在天上住习惯了,拉不下脸做生意。

年底,许多车企都在推免息政策冲销量,比如极氪的“0首付0利息”、特斯拉的“5年0息”等等。

蔚来官方没有宣传免息政策,即便销量压力很大——今年前三季度,蔚来累计销量仅完成全年目标的65%,意味着在第四季度,蔚来每月要卖2.7万辆才能完成目标,但这是一个公司成立以来从未取得过的成绩,只靠目前的“NOP+免费延长到五年”是做不到的。

另一角度看,蔚来又投放了一批社交平台博主,以网友名义做宣传。以小红书为例,涉及“蔚来免息”关键词的近3000篇笔记里,发布者全是个人或MCN公司。在蔚来官方小红书里搜“免息”,没有任何一篇笔记包含此关键词。

表面不屑,背地里偷偷冲销量,蔚来包袱太重了。

二是因为重资产投入太大,如果不维持品牌溢价,亏损额恐怕会更大。

从2018年首座换电站投入运营以来,蔚来已在全国建造约2700座换电站。公开资料显示,蔚来第四代换电站的平均投资成本为200-300万元,前三代换电站的投资成本则更高。由此推算,3000家换电站的投资成本超过百亿元。而后续,还需要运营成本。

只能说,路已铺开,蔚来没机会换道了。

尴尬的产能

但反噬终会出现,蔚来就没想过,没有供应商支撑产能,哪来的钱维护高端形象?

乐道已经受到影响。

乐道是蔚来用来冲击低价市场的子品牌,但今年9月下旬上市的乐道L60反响平平,10月、11月交付量仅为4319辆、5082辆。在同一时间上市、同在20-25万元区间在极氪7X,50天就交付2万辆了。

乐道L60是将带动蔚来扭亏为盈,还是加剧亏损,还是未知数。

乐道总裁艾铁成指出,乐道最大的阻碍就是产能,“不是没有订单,而是交不了车”。

为什么友商们的产能爬坡这么快,乐道就不行了呢?艾铁成给出的解释是:“友商的架构早就有了,只是做了一个产品线的延伸,所以产能能够爬得很快,但乐道是一个全新的架构。”不但自夸了一波“创新精神”,还顺道阴阳了极氪,因为据官方资料,极氪007、极氪7X的零部件复用率为75%-78%。

这显然不是主因,毕竟乐道L60大力宣传的8295P高性能座舱芯片,早已在蔚来ES6等产品上启用;纯视觉智驾路线、900V电压平台也已在新能源市场普及,有着成熟的供应体系。

因此,真实情况更可能是,付款周期太长,供应商已不再积极帮乐道造车了。

据媒体报道,从8月15日首辆乐道L60量产车下线,到9月20日之前,库存车辆累计不足2千辆。也就是说,一个月产能不足2千辆。

小米也是新品牌,SU7更是雷军第一次造的车。但从SU7发布到生产出第10万辆车,用时是230天,平均一个月产能约1.25万辆。

此时再看《第一财经》发布的付款周期,小米接近90天,比蔚来的周期短了不止一半。小米为什么能获得更多上游供应端的支持,一眼便知。

星辰大海,成了蔚来的桎梏——为了调性,不惜一切保毛利率,不惜得罪供应商,不惜牺牲掉产能,而最终,这都具化成账面上的亏损数额,让李斌逐渐失去做梦的资本。

李斌就没想过,没有供应商支持,蔚来哪来的星辰大海啊。